Lån: Din Guide Til at Finde de Bedste Muligheder

låndk.dk kan være nøglen til det billigste lån i din situation. I takt med den moderne forbrugers flaskende behov for økonomisk manøvrerum, har lån for mange mennesker udviklet sig til at være et centralt værktøj til både nødvendigheder og livets små luksusgoder. Fra at købe en bolig eller en bil til at dække uforudsete udgifter eller gennemføre en persondrøm i mange af livets skridt spiller lån en afgørende rolle. Men længe før man godkender en låneaftale, er det essentielt at forstå de forskellige typer af lån, de medfølgende vilkår og de potentielle konsekvenser, hvis tilbagebetalingen ikke håndteres ansvarligt.

Forskellige Låntyper og Deres Formål

Når det kommer til lån, er mangfoldigheden stor, og formålene varierer vidt. Blandt de mest almindelige typer findes boliglån, billån, forbrugslån, studielån, kassekreditter og payday-lån.

Boliglån

Boliglån, i mange tilfælde den største økonomiske forpligtelse et menneske påtager sig, anvendes specifikt til køb af fast ejendom. Dette kan dække over alt fra huse til lejligheder og sommerhuse. Udbetalingens størrelse, renten på lånet samt tilbagebetalingens varighed bestemmes ofte ud fra en vurdering af købers økonomi, og sikkerhed stilles typisk i selve ejendommen.

Billån

Billån hjælper med finansieringen af en ny eller brugt bil. Billån tilbydes af banker, kreditforeninger og i nogen tilfælde også direkte af bilforhandlere. Sikkerheden er bilen selv, og lånebetingelserne afhænger af bilens pris, købers indtægt og kreditværdighed, samt om der er tale om et fastrentelån eller et variabelt lån.

Forbrugslån

Forbrugslån kan spænde fra små, korte lån til større beløb, typisk uden krav om sikkerhedsstillelse. De er attraktive på grund af den hurtige og ofte lette godkendelsesproces, men er også kendt for højere renter og gebyrer. Folk henvender sig til forbrugslån for pludselige udgifter eller for at finansiere køb, de ellers ikke lige har råd til.

Studielån

Studielån er udviklet til at hjælpe studerende med at finansiere deres uddannelser. I mange lande dækker disse lån både undervisning og levestandardomkostninger. En særlig egenskab ved studielån er ofte en periode for tilbagebetaling som først begynder efter endt uddannelse eller ved opnåelse af en vis indkomst.

Kriterier for Låneoptagelse

Når man står over for perspektivet af at optage et lån, vil kreditinstitutter og långivere ofte reservere de mest fordelagtige lånetilbud til individer med god kreditværdighed. Kreditvurderingen vurderer låntagers tilbagebetalingshistorik, indtægt, jobsikkerhed, gældsforpligtelser, og i nogle tilfælde også formue.

Vurdering og Godkendelse

Låneansøgere går regelmæssigt igennem en nøje vurderingsproces, hvor långiveren tager temperaturen på låntagernes økonomi. Jo bedre kreditvurdering, desto lettere er det typisk at få godkendt lån og opnå fordelagtige lånevilkår. I visse situationer kan medunderskrivere eller garantister forbedre chancerne for godkendelse og sikre en lavere rente.

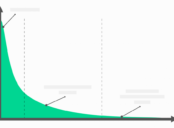

Gennemsigtighed og Vilje til At Sammenligne

Det er vigtigt at være velinformeret og sikre gennemsigtighed i lånebetingelser. Det kan involvere alt fra at sammenligne ÅOP (årlige omkostninger i procent) til at læse det med småt. Derudover kan brugen af online låneberegnere hjælpe med at illustrere den forventede månedlige betaling baseret på forskellige lånetyper og vilkår.

Udfordringer og Ansvarlighed

At optage lån bringer visse udfordringer og kræver ansvar. Låntagere skal overveje låneformens fordele og ulemper, have en solid tilbagebetalingsplan og være opmærksomme på konsekvenserne ved misligholdelse, såsom hvad der sker ved manglende betalinger, konsekvenser for kreditvurdering og potentiel tab af sikkerhedsstillelse.

Misligholdelse og Konsekvenser

Misligholdelse af lån kan føre til alvorlige økonomiske konsekvenser, heriblandt yderligere gebyrer, retsvirkninger og langsigtede kreditbeskadigelser. Det er demanded at lægge et realistisk budget og kun låne, hvad der realistisk kan tilbagebetales.

Sikre en Sund Økonomisk Fremtid

Opbygning af en stærk kredit historik og økonomisk planlægning er central. Flere værktøjer og tjenester findes for at hjælpe i denne proces, inklusive budget apps, økonomiske rådgivere og kreditvurderingsbureauer.

Forståelsen af lån og beslutsomheden i at navigere i dette komplekse landskab kan føre til klog låntagning og en sikker finansiel fremtid. Inden man underskriver en låneaftale, er research og overvejelse nøgleord. Som låntager er det essentielt at tage tiden til at undersøge alle muligheder for at sikre, at en finansiel beslutning idag, bidrager integrit til økonomisk velvære og trivsel mange år frem i tiden.