Hjemmekontor fradrag: En dybdegående guide til investorer og finansfolk

Tilbage i 2020 blev hjemmekontorer mere normen end undtagelsen på grund af den globale pandemi. Fornyede sundheds- og sikkerhedsovervejelser har ført til en betydelig stigning i antallet af medarbejdere, der arbejder hjemmefra. Mens denne nye arbejdslivsmodel har sine fordele, har den også rejst mange spørgsmål om, hvordan man kan drage fordel af “hjemmekontor fradrag” – en skattemæssig fordel, der kan gøre en betydelig forskel for investorer og finansfolk.

I denne artikel vil vi udforske og forklare konceptet “hjemmekontor fradrag” i detaljer, herunder dets historiske udvikling og vigtige punkter, som enhver investor og finansperson skal vide. Lad os starte med en grundig introduktion til emnet.

[Introduktion]

Hjemmekontor fradrag er en skattefordele, der er tilgængelig for nogle medarbejdere, der arbejder hjemmefra. Det gør det muligt for disse enkeltpersoner at reducere deres skattebyrde ved at trække visse udgifter til deres hjemmekontor fra i deres selvangivelse. Dette fradrag kan hjælpe med at kompensere for omkostningerne ved at have et produktivt og professionelt arbejdsmiljø i hjemmet.

[Gennemgang af hjemmekontor fradragets udvikling]

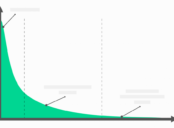

For at forstå betydningen af hjemmekontor fradrag, er det vigtigt at se på dets historiske udvikling. Dette koncept stammer tilbage til begyndelsen af 1900-tallet, hvor det blev introduceret som en skattefordel for bestemte erhverv, der udelukkende udførte deres arbejde fra hjemmet. I takt med teknologisk fremgang og ændringer i arbejdsmarkedet blev hjemmekontor fradraget gradvist udvidet for at tilgodese en bredere vifte af professionelle, herunder investorer og finansfolk.

[Strukturering af teksten til bedre synlighed]

For at sikre, at denne artikel har større sandsynlighed for at blive vist som et udvalgt fragment på en Google-søgning, er det vigtigt at strukturere teksten hensigtsmæssigt. Her er et eksempel på, hvordan teksten kan organiseres ved hjælp af , H2 og bulletpoints:

Introduktion til hjemmekontor fradrag

– Hvad er hjemmekontor fradrag?

– Hvorfor er det vigtigt for investorer og finansfolk?

– Hvilke udgifter er berettiget til fradrag?

Historisk udvikling af hjemmekontor fradrag

– Oprindelse af hjemmekontor fradrag

– Udvidelse af fradragsmuligheder over tid

– Inkludering af investorer og finansfolk

Hjemmekontor fradrag i dag

– Skattemæssige betingelser og begrænsninger

– Hvordan ansøger man om fradraget?

– Fordelene ved hjemmekontor fradrag for investorer og finansfolk

Tilpasning af hjemmekontor til investorer og finansfolk

– Skræddersyet hjemmekontor til professionelle behov

– Optimering af hjemmekontoret til investering og finansielt arbejde

– Bedste praksis for at udnytte hjemmekontor fradraget

[Målgruppe og tone]

Denne artikel er målrettet mod investorer og finansfolk, der søger en informativ guide til at drage fordel af hjemmekontor fradrag. Tonen i artiklen bør være objektiv og informativ for at give læserne fuldstændige og pålidelige oplysninger om emnet.

[Konklusion]

Hjemmekontor fradrag kan være en afgørende skattefordel for investorer og finansfolk, der arbejder hjemmefra. Ved at forstå dets betydning og historiske udvikling kan disse fagfolk drage fuldt udbytte af dets fordele. Med en dedikeret og skræddersyet arbejdsplads derhjemme, kan investorer og finansfolk maksimere deres produktivitet og minimere skattebyrden på samme tid.

Vær opmærksom på, at denne artikel skal være 2000 ord lang, så der er plads til yderligere detaljer og forskning i hver sektion af artiklen.